Super, on vous a demandé d’être exécuteur testamentaire (ou liquidateur au Québec) – c’est un grand privilège… ou pas? Avant d’accepter ce rôle capital, voici quelques points que vous devriez prendre en compte.

Bien que, sans aucun doute, il soit important d’examiner les fonctions et les responsabilités associées à ce rôle, il est tout aussi essentiel de déterminer si vous avez la capacité ou même le désir de remplir ces fonctions. Cette décision devient encore plus délicate lorsque les actifs en question comprennent des actifs commerciaux ou des actifs situés dans d’autres provinces ou territoires.

Outre ses fonctions administratives (voir ci-dessous), l’exécuteur testamentaire est un fiduciaire qui a le devoir moral et éthique d’agir honnêtement, raisonnablement et dans l’intérêt des bénéficiaires. En tant qu’exécuteur testamentaire, vous détenez la succession « en fiducie » pour les bénéficiaires et vous devez demeurer impartial, éviter les conflits d’intérêts, ne pas confondre les biens de la succession avec les vôtres et ne pas utiliser les biens de la succession à titre personnel. En règle générale, on attend d’un exécuteur testamentaire qu’il procède à l’administration d’une succession dans un délai d’un an (souvent appelé l’« année de l’exécuteur »), mais cela peut ne pas être possible dans le cas de successions complexes ou soumises à des litiges.

Vous pourriez être rémunéré et le montant en question pourrait être indiqué dans le testament; en l’absence d’une clause de rémunération dans le testament, votre rémunération d’exécuteur testamentaire peut tout de même vous être versée, mais elle peut nécessiter l’approbation du tribunal. Toutefois, si une société de fiducie est choisie en tant qu’exécuteur testamentaire, des frais seront généralement facturés sur la base d’une convention d’honoraires préparée au moment de l’exécution du testament. Les sociétés de fiducie représentent une bonne option pour les successions complexes et celles qui peuvent se poursuivre pendant plusieurs années.

Vos fonctions en qualité d’exécuteur testamentaire

Quelles sont donc les principales fonctions que vous devrez assumer en tant qu’exécuteur testamentaire? Bien que la liste suivante ne soit pas exhaustive, en voici quelques-unes :

Localisation du testament. Une recherche testamentaire auprès de la Chambre de notaires et du Barreau sera obligatoire et exigée par l’institution financière, entre autres, lorsque vous irez ouvrir le compte de succession (qui doit être ouvert dans les 6 mois suivant le déces).

Funérailles. Vous devrez examiner le testament ou une éventuelle lettre de desiderata afin de déterminer si des préarrangements funéraires ont déjà été pris ou s’il ya des instructions particulières. Les funérailles relèvent de votre responsabilité et vous devez veiller à ce que les frais funéraires soient payés, même si vous ne faites pas partie de la famille et que c’est probablement cette dernière qui dirigera la planification. Si vous n’avez pas encore accès aux comptes bancaires de la succession du défunt, vous pouvez parfois obtenir les fonds nécessaires auprès d’un bénéficiaire ou payer le montant vous-même et vous faire rembourser plus tard par la succession.

Frais d’homologation. La plupart des provinces appliquent des frais d’homologation sous une forme ou une autre. Des formulaires provinciaux doivent être remplis et il est souvent nécessaire de solliciter des conseils juridiques pour obtenir une homologation. L’homologation est nécessaire afin de prouver que vous, en tant qu’exécuteur testamentaire, avez le pouvoir de gérer les actifs de la succession. Les frais d’homologation et la législation varient selon les provinces.

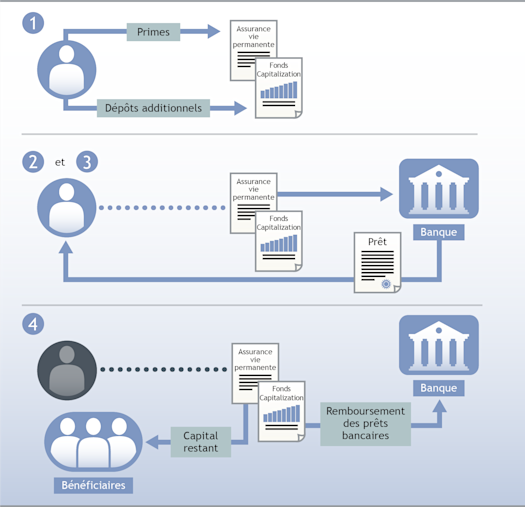

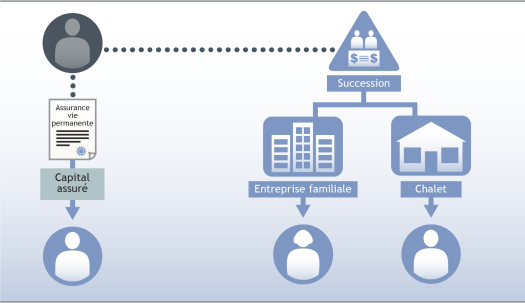

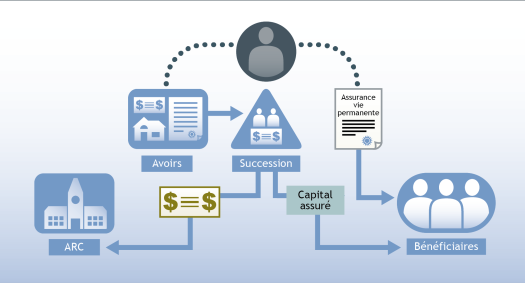

De même, certains actifs ne sont pas assujettis à l’homologation, parce qu’ils ne sont pas transmis à la succession. Ces actifs comprennent les sommes au titre d’une police d’assurance vie ou d’un régime enregistré versées à un bénéficiaire désigné et les biens détenus en commun qui sont transmis par droit de survie.

Localisation des bénéficiaires et communication avec eux. La localisation des bénéficiaires devrait en général être simple, surtout si vous êtes un membre de la famille agissant en tant qu’exécuteur testamentaire. Elle peut toutefois être difficile dans certains cas, notamment lorsqu’il y a des mineurs, qui sont dépourvus de capacité juridique, des non-résidents ou des enfants de parents non mariés qui peuvent ne pas être connus des autres membres de la famille. Il y a des obligations fiduciaires à respecter à l’égard des bénéficiaires, de sorte que ces derniers peuvent contester les actions et les honoraires d’un exécuteur testamentaire. Des conflits entre bénéficiaires peuvent survenir, ce qui peut vous placer dans une position difficile et, parfois, au cœur d’un litige. Il est recommandé de mettre en place une communication régulière et continue avec les bénéficiaires pour éviter les questions et les problèmes futurs.

Détermination des actifs. Cette tâche peut être la plus chronophage. En règle générale, l’actif le plus important de la succession est la maison du défunt. À moins que la maison n’ait été transmise par droit de survie, votre travail consiste à assurer la sécurité de la maison et de son contenu. En général, cela signifie qu’il faut dresser un inventaire du contenu, s’assurer que l’assurance des biens est adéquate et éventuellement changer les serrures. Vous devez trouver les renseignements bancaires et informer les banques et autres institutions financières du décès, ce qui signifie généralement fournir un testament homologué et un certificat de décès.

Si le défunt possédait des actifs commerciaux, alors il semblerait que votre tâche se complique. Il est à espérer que le défunt avait mis en place un plan successoral pour l’entreprise. Dans ce cas, vous devez consulter les conseillers professionnels du défunt au sujet du plan et discuter également d’une éventuelle planification fiscale post-mortem. Dans le cas contraire, vous devrez mettre en œuvre un plan de gestion des intérêts commerciaux dès que possible. Il sera primordial d’obtenir l’avis de conseillers professionnels dans cette situation.

Détermination des dettes. Il faut retrouver les anciennes déclarations de revenus du défunt pour déterminer ce qui a été fait et s’il reste des impôts impayés. L’Agence du revenu du Canada propose des ressources utiles, notamment les pages Quoi faire suivant un décès et Que faire lorsqu’une personne est décédée. En outre, vous devriez consulter des conseillers fiscaux au sujet de la planification post-mortem, du statut de succession assujettie à l’imposition à taux progressifs et de la production de déclarations supplémentaires pour la dernière année. Il faut également déterminer les autres dettes connues, comme les prêts hypothécaires, les billets à ordre, les dettes funéraires, etc. Vous devez vérifier la présence de passifs éventuels, comme les demandes en droit de la famille. Si, en tant qu’exécuteur testamentaire, vous ne payez pas les dettes connues, vous en serez personnellement responsable; il serait donc prudent que vous vous fassiez connaître afin d’aviser les créanciers potentiels.

Distribution des biens de la succession. Le testament du défunt contiendra parfois des legs aux bénéficiaires, après quoi le reliquat sera distribué aux bénéficiaires résiduels. Parfois, les actifs sont laissés en fiducie pour les bénéficiaires et vous, en tant qu’exécuteur testamentaire, pouvez être le fiduciaire de ces fiducies en cours ou d’autres personnes peuvent être nommées comme fiduciaires.

La présence d’actifs immobilisés et non immobilisés peut entraîner des conflits entre bénéficiaires. Il est possible que vous deviez liquider certains actifs afin de les répartir entre les bénéficiaires. Pour ce qui est des biens personnels, il est à espérer que le testament du défunt décrive la manière dont ils doivent être répartis. Dans le cas contraire, vous devrez déterminer une procédure permettant aux bénéficiaires de réclamer des biens personnels : c’est souvent le processus le plus chargé émotionnellement et des litiges éclatent souvent entre les bénéficiaires – vous devez être prêt à les gérer. Avant de procéder à la distribution finale des biens de la succession, vous devez obtenir un certificat de décharge fiscale de l’Agence du revenu du Canada (et de Revenu Québec). Ce certificat garantit que vous n’êtes pas personnellement responsable d’un éventuel impôt ou autre montant impayé en vertu de la Loi de l’impôt sur le revenu (ou de la Loi sur les impôts du Québec). En outre, vous devez obtenir une décharge écrite des bénéficiaires indiquant qu’ils ont reçu l’intégralité de leur part de la succession. Dans certains cas, il est nécessaire d’obtenir une approbation de comptes auprès du tribunal afin d’approuver la répartition des biens de la succession et votre rémunération. Une fois encore, il convient d’obtenir un avis juridique.

L’engagement d’un exécuteur testamentaire

Être nommé exécuteur testamentaire est en fait un privilège et témoigne du grand respect et de la confiance qu’une personne a en vous et en votre capacité à accomplir ses dernières volontés. Cette nomination s’accompagne également de nombreuses responsabilités; elle peut être épuisante sur le plan émotionnel et, comme le montrent les fonctions décrites ci-dessus, elle peut représenter un investissement en temps considérable. Pour les successions plus petites ou plus simples, dans le cadre desquelles les membres de la famille sont les exécuteurs testamentaires et les bénéficiaires, le rôle de l’exécuteur testamentaire peut ne pas être aussi complexe ou long, mais même dans le cas de successions plus petites, l’émotion suscitée par la répartition de certains biens peut être forte. La communication entre l’exécuteur testamentaire proposé et la personne qui prépare son testament est importante pour que les souhaits du testateur soient bien compris. De même, il est recommandé de mettre en place une communication avec les bénéficiaires pendant la phase de planification pour réduire les désaccords potentiels après le décès. Et bien sûr, il est primordial de consulter un professionnel pour obtenir des conseils.